总所周知一季度受价格下跌和成本压力,西南地区出现规模性减产甚至停机检修,且复产计划均有推迟,供应端呈现北增南减的局面,因此在丰水季来临前即电价下调前,工业硅期货盘面可依托现金流成本价格逢低布局多单,但上涨缺乏动力预计空间不大。2023年预计工业硅产量400万吨,同比增长14.2%左右,2023年工业硅净出口预估63万吨,多晶硅消费大幅度提升至166万吨,有机硅行业预估消费量109万吨,全年国内消费350万吨,增速28%,全年紧缺13万吨,不过由于多晶硅产量释放周期长,因此预计2023年上半年工业硅仍将面临压力。

2023年1-2月份中国工业硅产量55.48万吨(不包含97硅和再生硅),累计同比增长13.7%,预计3月份国内工业硅产量30-31万吨,4月产量约29万吨,日均产量较2月份减少5%。2023年新增产能或达到123.5万吨,全年预计产量400万吨,同比增长14.2%。

2023年1-2月份中国DMC产量34.18万吨,累计同比增长31.8%,1-2月份有机硅净出口4.74万吨,同比下滑29%,预计2023年有机硅净出口量30万吨左右,同比减少17%。据统计2023年新增产能累计185万吨,预计全年有机硅产量210万吨,增速13.5%。

2023年1-2月份中国多晶硅产量20.4万吨,累计同比增长102%,预计2023年国内规划新增产能达到133万吨,因此2023年国内多晶硅产量130万吨,同比增长60%。2023年一季度新增产能10-15万吨,二季度新增产能30万吨,三季度新增产能50万吨,四季度新增产能10万吨,由于投产后需要2-3个月出产品,产品爬坡期为3-6个月,因此下半年多晶硅产量贡献较多。

1. 一季度行情回顾

2022年12月22日工业硅商品期货成功上市,在春节前消费疲软的基本面情况下上市前两个交易日内工业硅现货价格从19700元/吨下跌至17000元/吨,但现货市场表现平稳回落报价并未跟随期货价格波动,期货价格宣泄情绪后开始反弹。但新进期现贸易商的参与打破了原有工业硅行业的贸易模式及现货市场供需格局,春节后新进贸易商现货市场积极采购缓解了厂家的销售压力,现货市场出现为期一周短暂的反弹。但终端实际消费除了多晶硅需求平稳外,有机硅及铝合金仍处于放假期间采购积极性不高,尤其有机硅行业依旧面临全行业亏损的情况,复产复工积极性不高。在弱消费显示的情况下,期现货价格同步下滑,且由于期现贸易商的抛售使得价格出现了踩踏行为,3月底期货价格跌破16000元/吨,跌破部分企业生产现金流成本,南方地区工厂出现新一轮的减产行为,且复产计划频频推迟。西南供给端收缩明显,但西北新增产能投放如常,造成一季度全国产量大幅度走高,对市场价格形成压力。

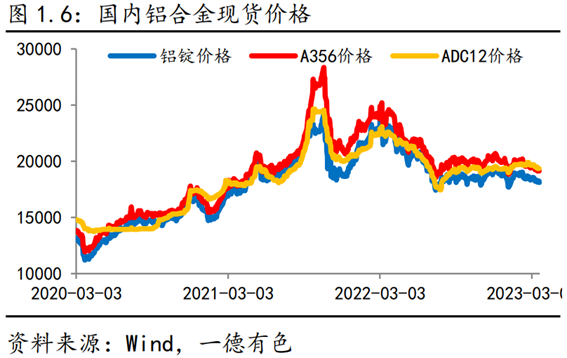

有机硅的行业洗牌仍在继续,2022年有机硅行业产量同比增长超20%,但开工率却呈现下降确实,随着过去一年新增产能的达产释放,2023年1-2月份中国有机硅产量更是创出新高,开工率也随之增加,但行业平均利润却依旧面临亏损状态。终端地产、汽车等行业消费不佳,市场情绪趋弱采购积极性不高,造成有机硅价格修复缺乏动力。多晶硅行业利润丰厚行业开工率始终维持顶部区间,因此对工业硅的消费存在保障。多晶硅虽然供应过剩的局面不改且价格出现回落,但受迫于多晶硅行业技术壁垒较高导致全行业利润保持在多晶硅板块。受海外宏观风险持续不断造成电解铝价格持续萎靡低位震荡,铝合金市场价格也随之波动,且随着废铝使用量的增加,合金行业对工业硅需求保持平稳且看不到向上的驱动。

据SMM数据统计2023年1-2月份中国工业硅产量55.48万吨(不包含97硅和再生硅),累计同比增长13.7%,2月份在生产周期仅为28天的情况下产量依旧环比增长2.6%。从分区域数据来看,产量贡献来源于新疆和内蒙地区,1-2月份新疆地区产量28.47万吨,累计同比增长22.5%,内蒙地区产量3.87万吨,累计同比增长47.7万吨,内蒙地区主要源于鑫元硅材的产量贡献。

但西南地区受价格压制出现主动减产的情况,云南3月底出现大规模减产,运行炉数从55台降至35台且不排除进一步减产的可能;福建地区原计划3月底有序复产,目前复产计划推迟;四川地区春节前减产后迟迟没有复产,目前运行炉数27台;当下云南、福建和四川地区总运行炉数72台,去年同期为98台。预计3月份国内工业硅产量30-31万吨,4月产量约29万吨,日均产量较2月份减少5%。

据统计2023年预计新增产能123.5万吨,全年预计产量400万吨,同比增长14.2%。

2.2 西南经受成本考验

目前新疆地区553#生产成本约14500元/吨,云南地区421#生产成本17300元/吨左右,四川地区421#成本约18000元/吨。当下现货市场421#出厂价格约16700元/吨左右,尚未跌破生产现金流成本,不过期货盘面对标553#价格已不足16000元/吨,或以迫近除新疆外其他地区的生产现金流成本,企业主动减产也不足为奇。

电力供应及电价问题成为制约南方工业硅企业顺利生产的主要问题,据了解云南地区执行电价相较2022年比上调了3分/度;福建地区若进线电压高即过网费低,当下综合电价最低为6.2毛/度,过网费高的企业执行综合电价达到6.6-6.7毛/度。同时福建地区亦有水电,也开始执行浮动电价,一般年底枯水期电价会有所上涨5分/度左右,且今年开始执行尖峰电价,当地企业电力成本呈现上涨态势。

3. 消费端 3.1 有机硅行业持续亏损

据统计2023年1-2月份中国DMC产量34.18万吨,累计同比增长31.8%,2022年底由于下游消费疲软,有机硅企业进行主动的检修减产,开工率及产量均出现了明显的下滑。2023年春节后,随着疫情的放开市场情绪的好转,终端消费复苏有机硅行业成本库存压力减小,价格有所回升,但涨势并未持续,小企业受迫于生存压力出现降价卖货的情况。行业洗牌依旧持续,新疆合盛持续投产,个别小企业负荷仍在降低,不过市场整体货源供应持续增加。

1-2月份有机硅净出口4.74万吨,同比下滑29%,净出口量自2022年下半年开始下滑也与海外消费衰退相吻合,且目前了解传统消费旺季出口依旧疲软,预计2023年有机硅净出口量30万吨左右,同比减少17%。

据统计2023年新增产能累计185万吨,预计全年有机硅产量210万吨,增速13.5%,对应工业硅消费109万吨左右,增量13万吨。

据SMM统计2023年1-2月份中国多晶硅产量20.4万吨,累计同比增长102%,截止2月份企业有效产能105万吨比2022年底增加4万吨,预计2023年国内规划新增产能达到133万吨,因此2023年国内多晶硅产量130万吨,同比增长60%,对应工业硅消费量超160万吨,消费比2022年增量60万吨。

据统计2023年一季度新增产能10-15万吨,二季度新增产能30万吨,三季度新增产能50万吨,四季度新增产能10万吨,由于投产后需要2-3个月出产品,产品爬坡期为3-6个月,因此下半年多晶硅产量贡献较多。

3.4工业硅出口市场保持平稳

据海关统计2023年1-2月份中国工业硅累计净出口9.94万吨,同比减少0.3%,预计全年净出口量63万吨,同比增长1.6%。欧洲虽然力推《工业净零法案》,但落地尚需要时间,2023年对出口市场难以形成实质性影响。

3. 供需平衡与结论

一季度受价格下跌和成本压力,西南地区出现规模性减产,且复产计划均有推迟,供应端呈现北增南减的局面,因此在丰水季来临前即电价下调前,工业硅期货盘面可依托现金流成本价格逢低布局多单,但上涨缺乏动力预计空间不大。后期随着丰水期来临电价的下调,预计四川云南地区产能将陆续复产,若届时消费依旧如此羸弱,恐价格将进一步向成本线压进。

2023年预计工业硅产量400万吨,同比增长14.2%左右,2023年工业硅净出口预估63万吨,多晶硅消费大幅度提升至166万吨,有机硅行业预估消费量109万吨,全年国内消费350万吨,增速28%,全年紧缺13万吨,不过由于多晶硅产量释放周期长,因此预计2023年上半年工业硅仍将面临压力。